Introduction :

Le marché immobilier et les conditions de crédit sont en constante évolution, influencés par des facteurs économiques majeurs comme l’inflation et les décisions de la Banque Centrale Européenne (BCE). En 2025, la question qui préoccupe tant les acheteurs expérimentés que les primo-accédants est la suivante : le redémarrage de l’inflation va-t-elle freiner la dynamique de baisse des taux d’intérêt de la BCE ? Cette tendance pourrait avoir un impact significatif sur les conditions d’accès au crédit immobilier, et donc sur vos projets d’achat.

Dans cet article, nous explorerons les mécanismes économiques en jeu, les implications potentielles pour les emprunteurs, et les stratégies à adopter pour optimiser votre projet immobilier dans ce contexte incertain. Que vous soyez un investisseur aguerri ou un premier acheteur, comprendre ces enjeux est essentiel pour prendre des décisions éclairées.

Points clés à retenir :

- Impact de l’inflation sur les taux d’intérêt : Comment la hausse de l’influence influence les décisions de la BCE.

- Dynamique de baisse des taux : Les tendances récentes et les perspectives pour 2025.

- Conséquences pour les emprunteurs : Effets sur les mensualités et les conditions de prêt.

- Stratégies d’adaptation : Conseils pour négocier votre crédit immobilier dans un contexte économique fluctuant.

- Opportunités pour les primo-accédants : Comment profiter des taux encore attractifs malgré les incertitudes.

En restant informé et en anticipant les évolutions du marché, vous pouvez maximiser vos chances de concrétiser votre projet immobilier dans les meilleures conditions.

Pour en savoir plus,n’hésitez pas à contacter charles Garcia,courtier en prêt immobilier à Bordeaux,pour un accompagnement personnalisé.

Crédit immobilier : Comment la reprise de l’inflation pourrait impacter les taux de la BCE et vos projets d’achat

La reprise de l’inflation pourrait influencer les décisions de la Banque Centrale Européenne (BCE) concernant les taux d’intérêt. En effet, une hausse des prix pourrait inciter la BCE à maintenir ou augmenter ses taux pour stabiliser l’économie. Cela aurait un impact direct sur les crédits immobiliers, notamment en augmentant les coûts d’emprunt pour les particuliers. Par conséquent, les projets d’achat pourraient être ralentis, car les mensualités deviendraient moins accessibles.

Voici quelques conséquences potentielles de cette situation :

- Augmentation des taux d’intérêt : Les emprunteurs pourraient voir leurs mensualités augmenter.

- Ralentissement du marché immobilier : Les acheteurs pourraient reporter leurs projets en raison des coûts élevés.

- Impact sur les investissements : Les investisseurs pourraient revoir leurs stratégies face à un environnement moins favorable.

| Scénario | Impact |

|---|---|

| Inflation modérée | Stabilité des taux,maintien des projets d’achat |

| Inflation élevée | Hausse des taux,ralentissement des achats immobiliers |

la dynamique de baisse des taux pourrait être freinée,ce qui nécessiterait une adaptation des stratégies financières.

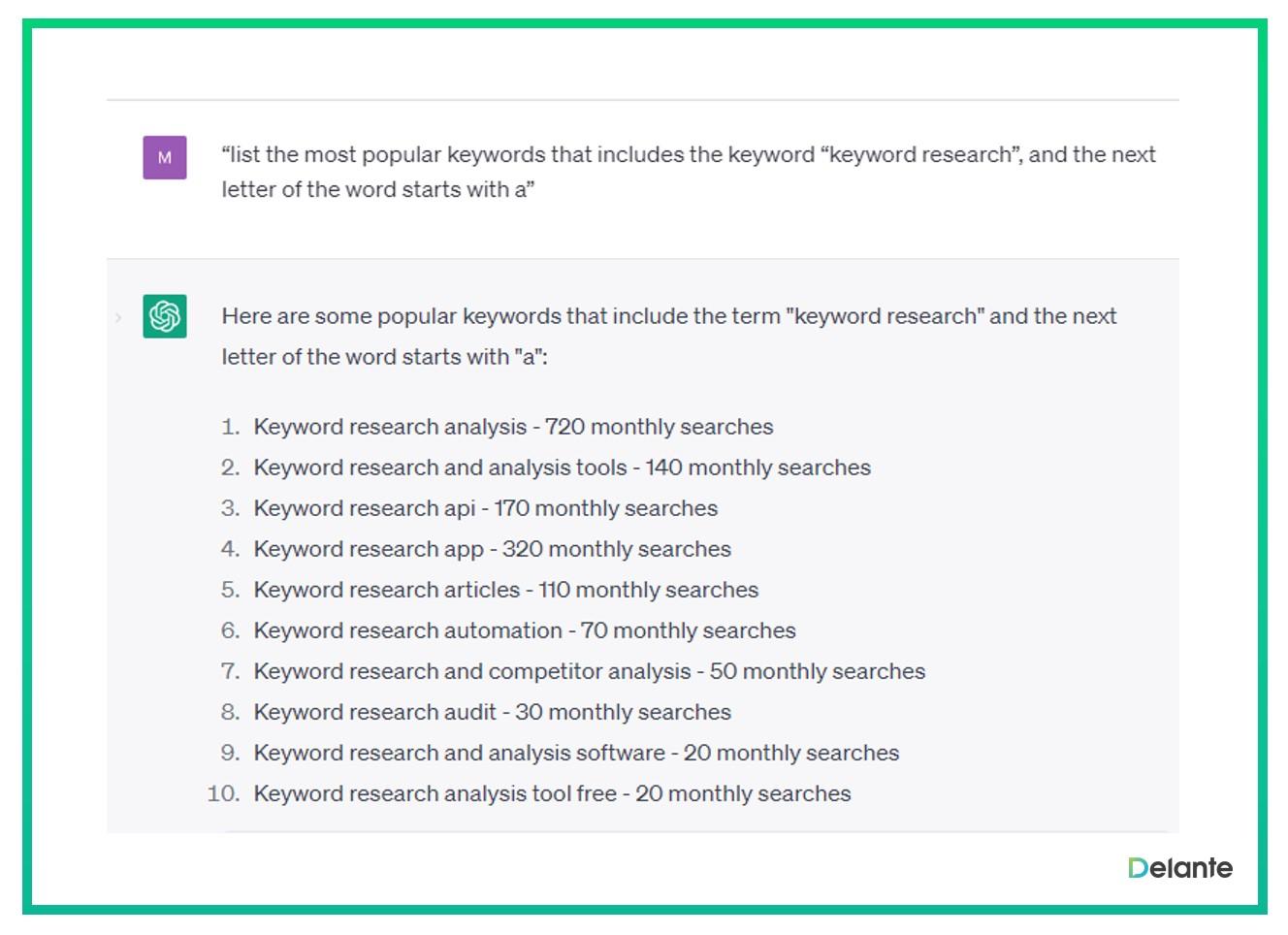

Dynamique de baisse des taux hypothécaires : Ce que les acheteurs doivent savoir face à l’évolution économique

La dynamique de baisse des taux hypothécaires est influencée par plusieurs facteurs économiques. L’inflation, en particulier, joue un rôle clé dans les décisions de la BCE. Si l’inflation repart à la hausse, les taux pourraient être ajustés pour stabiliser l’économie. Les acheteurs doivent donc rester vigilants face à ces évolutions.

- Surveillance des indicateurs économiques : Les taux d’intérêt sont souvent révisés en fonction des données macroéconomiques.

- Impact sur les mensualités : Une hausse des taux pourrait augmenter le coût des prêts immobiliers.

- Opportunités à saisir : Les périodes de taux bas sont idéales pour négocier des conditions avantageuses.

En outre, les banques adaptent leurs offres en fonction des directives de la BCE. Par conséquent, les acheteurs doivent anticiper les changements pour optimiser leurs projets immobiliers. Une stratégie bien préparée permet de minimiser les risques liés aux fluctuations des taux.

| Facteur | Impact |

|---|---|

| Inflation | Révision des taux par la BCE |

| Croissance économique | Stabilité ou hausse des taux |

| Politique monétaire | Adaptation des offres bancaires |

une compréhension approfondie de ces mécanismes est essentielle pour prendre des décisions éclairées. les acheteurs doivent se tenir informés et consulter des experts pour naviguer dans ce paysage complexe.

Stratégies pour les acheteurs immobiliers : Anticiper les fluctuations des taux malgré le redémarrage de l’inflation

Face au redémarrage de l’inflation, les acheteurs immobiliers doivent adopter des stratégies pour anticiper les fluctuations des taux. premièrement, il est essentiel de suivre de près les annonces de la BCE et les indicateurs économiques clés. Ensuite, une diversification des options de financement peut être envisagée pour limiter les risques liés à la hausse des taux. Enfin, une négociation proactive avec les banques permet de sécuriser des conditions avantageuses.

Par ailleurs, les acheteurs peuvent recourir à des outils de simulation pour évaluer l’impact des variations de taux sur leurs mensualités. De plus, un budget prévisionnel doit être établi pour absorber d’éventuelles augmentations. Enfin, les prêts à taux fixes sont souvent recommandés pour stabiliser les coûts sur le long terme.

| Stratégie | Avantage |

|---|---|

| Suivi des annonces de la BCE | Anticipation des tendances |

| Diversification des financements | Réduction des risques |

| Négociation avec les banques | Conditions avantageuses |

Conseils pratiques pour optimiser votre crédit immobilier dans un contexte économique incertain

Dans un contexte économique marqué par l’incertitude, plusieurs stratégies peuvent être mises en œuvre pour optimiser votre crédit immobilier.Premièrement, il est essentiel de comparer les offres des différentes banques afin de négocier des taux plus avantageux.Ensuite, le renforcement de votre dossier financier, notamment par la réduction des dettes, est fortement recommandé. Enfin, l’anticipation des fluctuations des taux d’intérêt permet de choisir le moment idéal pour souscrire un prêt.

Par ailleurs,certaines mesures supplémentaires peuvent être prises pour sécuriser votre investissement. Par exemple, l’utilisation d’un tableau comparatif des offres de crédit facilite la prise de décision.Voici un aperçu des éléments à considérer :

| Élément | Conseil |

|---|---|

| Taux fixe ou variable | Privilégiez un taux fixe en période d’inflation. |

| Durée du prêt | Optez pour une durée adaptée à votre capacité de remboursement. |

une approche proactive et bien structurée est indispensable pour maximiser les avantages de votre crédit immobilier.

perspectives futures

Conclusion : Crédit immobilier et inflation – Quel impact sur les taux de la BCE ?

Le redémarrage de l’inflation soulève des questions cruciales pour l’avenir des taux d’intérêt et, par extension, du marché immobilier. alors que la Banque Centrale Européenne (BCE) a entamé une dynamique de baisse des taux, une inflation persistante pourrait freiner cette tendance, influençant directement les conditions d’accès au crédit immobilier.

Points clés à retenir :

- L’inflation reste un facteur déterminant : Une hausse de l’inflation pourrait inciter la BCE à maintenir des taux plus élevés pour stabiliser l’économie.

- Impact sur les emprunteurs : Des taux plus élevés se traduiraient par des mensualités plus importantes, réduisant le pouvoir d’achat des futurs propriétaires.

- opportunités à saisir : Dans un contexte incertain, il est essentiel de rester vigilant et de profiter des périodes de taux bas pour sécuriser son prêt immobilier.

Astuce de courtier en prêt immobilier :

Pour maximiser vos chances d’obtenir un taux avantageux, anticipez les évolutions du marché en consultant régulièrement un courtier expert. Celui-ci pourra vous guider vers les offres les plus compétitives et vous aider à négocier des conditions adaptées à votre profil.

bien que l’inflation puisse influencer la politique monétaire de la BCE, une stratégie bien préparée et un accompagnement professionnel restent vos meilleurs atouts pour réussir votre projet immobilier.

Prenez les devants dès aujourd’hui en contactant Charles Gracia, expert en crédit immobilier, via le formulaire disponible sur son site : Formulaire de contact. Profitez de son expertise pour sécuriser votre prêt dans un contexte économique en mutation.

Agissez maintenant pour garantir votre avenir immobilier.